【飲食店】融資の申込み方法(日本政策金融公庫)|審査を通す秘訣と注意点

飲食店を開業するにあたって自己資金だけでは足りない場合、融資を検討する方も多いのではないでしょうか。

「融資なんて難しそう…」「審査に通る自信がない…」

そんな不安をお持ちの方もご安心ください。

当記事では、飲食店開業に人気の日本政策金融公庫の融資制度に焦点を当て、申込み方法から審査を通過するための秘訣、注意点までを分かりやすく解説します。

当記事を読めば、融資に関する疑問や不安が解消され、スムーズに資金調達を進められるようになるでしょう。

ぜひ最後まで読んで、皆さまの夢の実現に役立ててください。

8万人が利用した事業計画書作成ツール

ブラウザ上の操作で事業計画を作成、創業計画書もエクセルでダウンロード可能

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>

目次

1.【飲食店】日本政策金融公庫の融資について

飲食店の開業資金を調達する際、多くの方が利用を検討するのが、日本政策金融公庫の創業融資です。政府系金融機関である日本政策金融公庫は、創業支援に力を入れており、飲食店開業のような新規事業に対しても、積極的に融資をおこなっています。

■日本政策金融公庫の創業融資の特徴

日本公庫の融資は、民間の金融機関と比較して、低金利であることが大きなメリットです。また、創業間もない事業者にとってハードルとなる担保や保証人を、条件によっては不要とする融資制度も用意されているため、資金調達の選択肢として非常に魅力的です。

■経営相談や創業セミナーなどのサポート体制も充実

さらに、日本公庫では、融資だけでなく、経営相談や創業セミナーなどのサポート体制も充実しています。これらのサポートを活用することで、事業計画のブラッシュアップや経営ノウハウの習得など、開業準備をスムーズに進めることができるでしょう。

日本公庫の融資制度は、新規開業資金をベースに「女性、若者/シニア起業家支援関連」や「マル経融資(小規模事業者経営改善資金)」など、さまざまな種類があります。それぞれの制度で、融資限度額や返済期間、金利などが異なりますので、ご自身の状況に合わせて最適なものを選択することが重要です。

日本公庫の創業融資「新規開業資金」の概要は以下のとおりです。

| 項目 | 内容 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 担保・保証 | 無担保・第三者保証人不要 |

| 返済期間 | 運転資金:10年以内、設備資金:20年以内

※ともに据置期間5年以内 |

| 利率(参考) | 2%~3.6%程度 |

■日本公庫の創業融資のメリット

・低金利:ほかの金融機関と比べて金利が低い傾向にあります。

・長期返済:返済期間が長く無理のない資金計画を立てられます。

・無担保・無保証人::制度によっては担保や保証人が不要な場合があります。

これらのメリットから、飲食店開業を目指す方にとって、日本政策金融公庫の融資は非常に魅力的な選択肢といえるでしょう。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

2.【飲食店】融資申込みの流れ|日本政策金融公庫

日本政策金融公庫に融資を申し込む際の手順は以下のとおりです。

1)相談(予約相談)

2)必要書類の準備

3)融資の申請

4)面談

5)融資

1)相談(予約相談)

融資を申し込む前に、まずは日本政策金融公庫に事前相談することをおすすめします。

事前の電話相談も可能

融資制度の内容や必要書類、審査の流れなど、疑問点を解消できます。

オンラインや支店窓口での相談も可能

より具体的なアドバイスや、個別の状況に合わせた融資プランの提案を受けることができます。ただし、予約が必要となるため、事前にホームページや電話で確認しておきましょう。

【注意点】

相談の際には、開業計画の概要や資金計画などをまとめておくと、よりスムーズな相談ができます。

2)必要書類の準備

申込みや面談には、事業計画に関連する資料や資産・負債がわかる書類などが必要となります。

| 借入申込書 | 日本政策金融公庫のホームページからダウンロードできます。インターネット申込みの際は不要です |

| 創業計画書 | 新たに事業をはじめる方または事業を開始して間もない方。事業計画を具体的に記載した書類です |

| 企業概要書 | すでに事業を開始して1~2期程度経過している場合に、状況に応じて必要になります |

| 本人確認書類 | 運転免許証の両面、またはパスポート(顔写真のページおよび、現住所などの記載のあるページ)など |

| 許認可証 | 飲食店などの許可や届出が必要な事業を営んでいる場合 |

| 見積書など | 設備資金を申し込む場合 |

| そのほか | 状況に応じて日本公庫の求める書類が必要です |

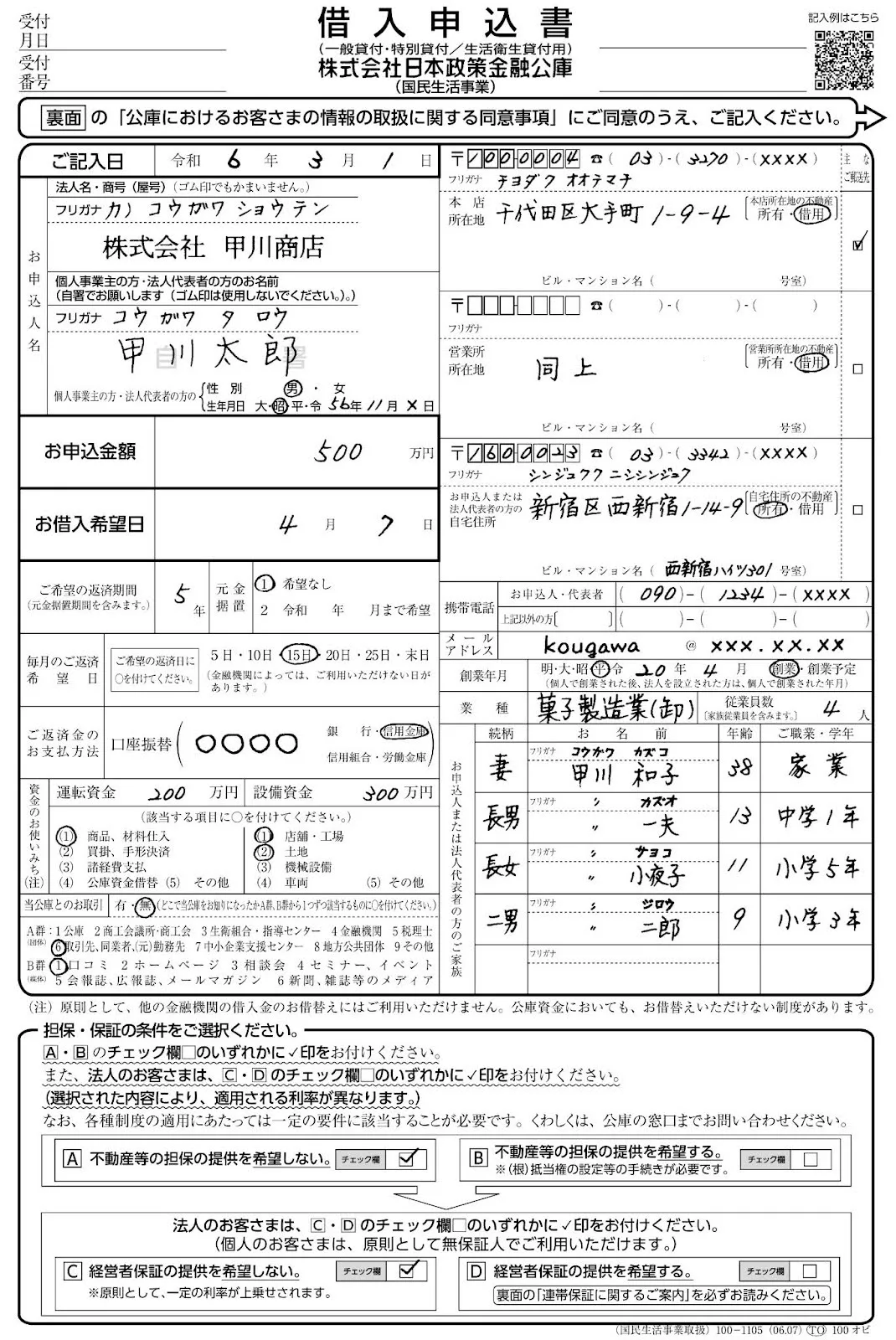

借入申込書の入力項目は以下のとおりです。

・法人名または屋号、氏名、住所、生年月日などの個人情報

・借入れ希望額、借入れ用途、返済希望日など

・担保、保証人の有無など

参考:日本政策金融公庫「各種書式ダウンロード(借入申込書記入例)」

【注意点】

必要書類は事前に余裕を持って準備しておきましょう。不備があると、審査に時間がかかってしまう場合があります。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

3)融資の申請

融資の申請は、インターネットまたは日本政策金融公庫の支店窓口でおこなうことができます。窓口で申し込む場合には必要書類をそえて、店舗の所在地を管轄する支店に提出します。

| インターネット申込み | 24時間いつでも手続きが可能です |

| 支店窓口での申請 | 担当者に直接相談しながら手続きを進めることができます |

【注意点】

申請書類に不備がないか、しっかりと確認しましょう。とくに、記入漏れや誤字脱字には注意が必要です。

4)面談

申請後、担当者から連絡があり、面談の日程調整をおこないます。急いでいる場合は、その旨を伝えれば、可能な限り配慮してもらえます。

創業計画書に記入した内容について、担当者から質問されます。具体的に説明できるように準備しておきましょう。

■創業計画書の記載事項

①創業の動機(どのような目的、動機から創業するか)

②経営者の略歴(勤務先名だけではなく、担当業務や役職、身につけた技能など)

③取扱商品・サービス

④従業員

⑤取引先・取引関係

⑥関連企業(申込人の配偶者が経営している企業がある場合に記載)

⑦借入れの状況(必ずすべて記載しましょう)

⑧必要な資金と調達方法

⑨事業の見通し(月平均でできる限り具体的に)

⑩自由記述欄(アピールポイント、事業の悩み、希望するアドバイスなど)

返済は原則として月賦払いとなります。返済計画についても、担当者とよく相談しましょう。面談や事業計画書をもとに審査され、問題がなければ融資実行となります。

【注意点】

面談では、事業計画の内容や資金計画、返済能力などを具体的に説明できるようにしておきましょう。また、質問には正直に、明確に答えることが大切です。

5)融資実行

審査に通過すると、日本政策金融公庫の担当者から電話連絡があり、「ご融資のお知らせ」という書類に借用証書などが同封されて郵送されます。

入金後は、金額に過不足がないか確認しましょう。入金のタイミングは、借用証書が日本政策金融公庫に到着してから3営業日くらいです。3営業日を過ぎても入金が確認できない場合は、借用証書の記入内容に不備があった可能性があります。日本政策金融公庫の担当者に問い合わせてみましょう。

【注意点】

融資の実行後も、返済計画を守り、きちんと返済していくことが重要です。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

3.【飲食店】日本政策金融公庫の融資申込みによくある質問

日本政策金融公庫への融資申込みに関して、よくある質問をまとめました。しっかりと確認して、疑問点を解消し、安心して手続きを進めましょう。

1)申込みから着金までにかかる日数は?

日本政策金融公庫の融資は、申込みから着金までに、通常1ヵ月程度かかります。ただし、これはあくまでも目安であり、審査の状況や提出書類に不備があった場合などは、さらに時間がかかる可能性があります。

時間に余裕を持って、早めに手続きを進めることをおすすめします。

2)融資の返済開始時期・期間はいつになりますか?

融資の返済開始時期は、申込者の状況によって異なりますが、おおむね入金から2~3ヵ月後くらいになることが多いようです。返済期間は、融資制度や借入れ金額によって異なりますが、運転資金の場合は10年以内、設備資金の場合は20年以内となります。

資金繰りの関係で、返済開始を遅らせたい場合は、「返済据置制度」を利用できます。この制度を利用すると一定期間

(最長5年)は元金の返済を猶予でき、据置期間中は金利の支払いだけでよいため、創業期の資金繰りに非常に役立ちます。

借入申込書に「元金据置を希望するか」を記載する箇所がありますので、希望する場合には書いておきます。また面談時にも、あらためて担当者に相談しましょう。

3)個人事業主でも融資を受けられますか?

日本政策金融公庫の融資は、法人だけでなく、個人事業主でも利用できます。ただし、創業融資の場合、事業計画の内容や自己資金の状況、経営者の経験など、総合的に判断されるため、必ずしも融資が受けられるとは限りません。

4)自己資金なしでは融資も難しいでしょうか?

かつて必要とされていた10%以上の自己資金要件は、2024年4月以降は撤廃されています。そのため、現在では自己資金がなくても融資を申し込むことが可能です。ただし、30%以上の自己資金が目安とされているため、準備しておくことが推奨されます。自己資金は、事業に対する熱意や責任感、返済能力を示す指標となるため、審査において重要な要素となります。

しかし、自己資金が少ない場合でも、融資を受けられる可能性はあります。たとえば、日本公庫の指定するセミナーを受講したり、開業する業種の経験年数がある場合は、自己資金が少なくても融資を受けられる場合があります。

自己資金の3~4倍程度の金額を借入れ可能額と見込んでおくとよいでしょう。自己資金が100万円であれば、300万円から400万円が目安となります。

5)融資の審査に落ちる理由を確認しておきたい

融資の審査に落ちる理由はさまざまですが、主な理由としては以下の点が挙げられます。

| 事業計画に無理がある | 実現可能性が低い、収益性が低いと判断された場合 |

| 自己資金が不足している | 事業への熱意や計画性が低いと判断された場合 |

| 信用情報に問題がある | 過去の債務不履行や延滞がある場合 |

| 公共料金などの支払いに遅れが多い | 融資した後に期日通りに返済する意欲が低いと判断された場合 |

とくに、事業実績のない創業時には、事業計画書の内容が非常に重要になります。しっかりと作り込み、実現可能性の高い事業計画を策定しましょう。

4.事業計画書の作成ならドリームゲート

当記事では、日本政策金融公庫の融資制度、申込み方法、審査のポイントなどについて解説しました。融資を受けるためには、事業計画書の作成が不可欠です。

事業計画書は、皆さまの開業計画を具体的に示し、金融機関に融資の必要性や返済能力を理解してもらうための重要な資料です。しかしはじめて事業計画書を作成する方にとっては、何から書きはじめればよいのか、どのような内容を盛り込めばよいのか、迷ってしまうことも多いでしょう。

事業計画書の作成に悩む方におすすめなのが、ドリームゲートの事業計画書作成ツールです。

ドリームゲートは、中小企業や創業者のための総合支援サイトです。このサイトでは、飲食店を含む11業種に対応した事業計画書を、ブラウザ操作だけでかんたんに作成できます。

質問に答えていくだけで、事業計画書の基本的な構成が自動的に作成されるため、はじめての方でも迷うことなく、スムーズに作成を進めることができます。また、作成した事業計画書は、Excelファイルなどでダウンロードすることができ、必要に応じて修正を加えることも可能です。

ドリームゲートの事業計画書作成ツールは無料で利用できますので、まずは気軽に事業計画書の作成をはじめてみましょう。事業計画書作成ツールを活用して、質の高い事業計画書を作り、融資審査の突破を目指しましょう。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>