創業融資の面談を成功させる準備とは?よくある8つの質問と回答例

日本政策金融公庫の融資では、その審査の過程で担当者との面談が行われます。

面談で聞かれる内容はこれから行う事業に関するものですが、はじめて面談を受ける方は

「何を聞かれるのだろう?」

「どう答えればよい?」

と不安になることも多いと思います。

この記事では、日本政策金融公庫の面談のポイントや聞かれる内容、適切な答え方等について解説します。

8万人が利用した事業計画書作成ツール

ブラウザ上の操作で事業計画を作成、創業計画書もエクセルでダウンロード可能

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>

目次

公庫創業融資の面談の概要

日本政策金融公庫の融資では、次のような場合に面談が行われます。

- 創業融資の申込みのとき

- 創業融資以外の融資で初めての申込みのとき

- 経営内容に大きな変化があったとき

それぞれ面談で聞かれる内容は異なりますが、ここでは最も一般的な「創業融資の面談」について解説します。

面談場所・面談にかかる時間

日本政策金融公庫の担当者との面談は、平日の営業時間内に行われます。

基本的に、面談場所は公庫支店ですが、申込人の事務所の確認が必要な場合には事務所で行われることもあります。また、支店によってはオンライン面談が可能なところもあるため、ご希望の方は担当者にご確認ください。

面談時間にかかる時間は1時間程度というのが一般的ですが、事業のモデルやプランが複雑な場合には1時間半程度となることもあります。

また、事業計画の内容に問題がある、自己資金の出所を説明できないなどの場合には、さらにそれ以上の時間がかかることもあるため、あらかじめ面談で聞かれることを整理しておきましょう。

面談のスケジュール

面談は融資申し込み後、1週間~10日の頃に行われます。

具体的な日程については、担当者と申込人が打ち合わせて決めますが、双方の都合がつかないときや、長期の連休を挟む場合には、それ以上の期間となることもあります。

なお、面談終了後、約10日~2週間程度で審査結果が連絡されます。

参加者

面談は、公庫から1~2人が参加して行われます。

申込人側からは代表者が参加しますが、あらかじめ公庫の了解を取った場合には、会社の経理の担当者や顧問の税理士を参加させることができます。

しかし、公庫としては代表者本人から話を聞きたいと考えているので、できるだけ代表者のみでの参加をおすすめします。

面談に必要な準備

面談前に公庫から必要書類の一覧が送られてくるので、その書類を準備します。

書類の持参漏れや間違いがあると、再提出が必要となり無駄な時間がかかるだけでなく、担当者の印象も悪くするため、事前に不足や間違いがないかを確認しましょう。

面談に持参する必要書類

面談時に持参を求められる必要書類を例示すると、以下のようなものがあります。

※参考)

借入申込書裏面

1.本人確認書類

免許やパスポートなどの書類の原本を用意します。

書類の住所や氏名等に変更がある場合には、それらの変更手続きをあらかじめしておきます。

2.本人名義の通帳原本

創業融資の面談では、自己資金の確認ができる通帳を持参します。自己資金が預金以外のものである場合(保険解約の返却金、定期預金証書など)は、それらの資料もあわせて提出します。

ネットバンクの場合は、原則的に、その履歴と残高がわかるものをプリントアウトして持参すればOKです。

申込時点で、自己資金の一部を事業のために使っている場合は、その領収書も必要となります。

3.借入金の支払明細書

住宅ローンなど借入金がある場合は、支払予定や残高が分かる支払明細書を求められます。

4.家賃、公共料金、ローン等の支払証明書

家賃や公共料金、ローン等が自動引き落としとなっていない場合には、家賃の振込帳や公共料金・ローンの領収控えを提出します。

5.前勤務先の源泉徴収票

創業前の直近に勤務していた(または現在勤務している)会社の源泉徴収票を求められます。実際に勤務していたことを確認することと、年収をチェックするためです。

6.納税証明書

担当によっては、住民税の支払いの確認のため納税証明書、前職での給与状況を確認するため源泉徴収票の提出を求められることがあります。

7.売上の根拠となる資料

創業計画書に記載した売上見込について、根拠となる資料を求められることがあります。

8.会社のパンフレット等

すでに申込人が事業を開始している場合には、その内容の確認のため会社のパンフレットやホームページのプリントアウトしたものが必要となることがあります。

9.土地建物の全部事項証明・公図

土地や建物を担保に融資を申し込む場合は、これらの全部事項証明・公図が必要となります。

面談後の手続き

審査結果は、面談完了後1~2週間程度で郵送にて通知されます。融資OKの結果であれば、「借用証書」(金銭消費貸借契約書)が入っていますので、記入押印して、印鑑証明書など必要資料とともに返送します。

契約完了後10日前後で指定の口座に融資の資金が入金されます。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

面談における注意点

公庫の面談においては、必ず資産や負債といったお金の流れをチェックされます。

その際に、担当者に納得のできる証拠資料の提示や説明ができないと、審査でマイナスとなるため、これらについては何を聞かれてもしっかりと答えられるようにしておきましょう。

また、通帳では自己資金の有無だけでなく、それを貯めた経緯や家賃・公共料金などの支払いの状況も見られます。その中で、支払い漏れや未納のものがあると、融資が受けられなくなることもあるため十分に注意してください。

親からの贈与については、自己資金とみなされる場合もありますが、親の通帳の提示を求められることがあります。

なお、当然ですが、面談の時間や約束はきちんと守るものとし、もし、何らかの事情により時間に遅れる場合にはすぐに担当者に連絡するようにしましょう。

そのほかにも、面談で横柄な態度をとらない、だらしない格好で行かない、高価な装飾品をつけて行かないなど、一般的な常識を守ることを心掛けてください。

また面談時、次のような対応に気を付けましょう。

- うそやあやふやな返事はしない

- 聞かれたことに率直に答え、無駄話は控える

- 創業計画書の内容をよく把握し、それに沿って答える

面談で熱意を伝えるのはよいのですが、あまり熱くなり過ぎないようにし、事実にもとづいたことを正確に伝えるようにしましょう。

このように、面談ではさまざまなことに注意する必要がありますが、いずれにしてもここで聞かれることの多くは創業計画書の内容に関するものとなります。

したがって、面談を成功させるには、その基礎となる創業計画書をしっかりと作り、その内容を把握しておくということがもっとも重要となります。

なお、ドリームゲートでは、代表的な12業種について、5分の診断により簡単にブラウザで操作・作成し、ダウンロードできる創業計画書を無料で提供しているので、創業計画書の作り方にお困りの方は、ぜひ、ご利用ください。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

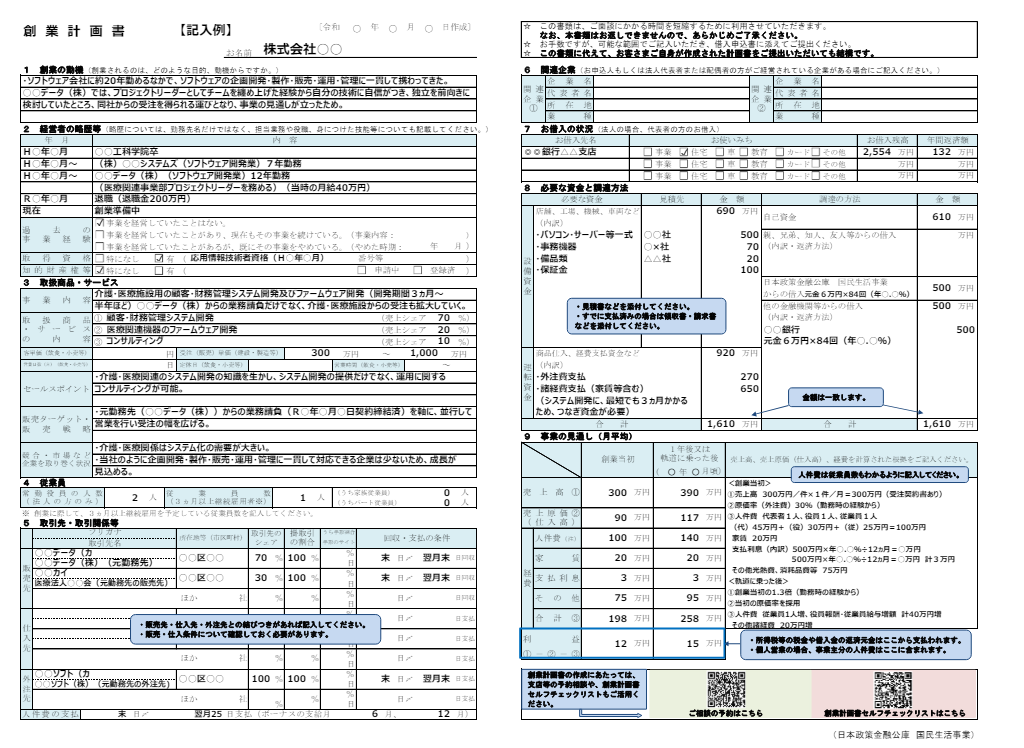

創業計画書の8項目から見る面談での質問と回答例

日本政策金融公庫の創業計画書は、主に8項目から構成されていますが、これらの項目についてはとくに聞かれる可能性が高いといえます。

これらの項目に関する代表的な質問とその回答例をみていきましょう。

なお、ここでは日本政策金融公庫政策の創業計画書をもとにした質問例となっていますが、保証協会融資やほかの金融機関の面談にも活用できるものとなっています。

参考記事

1.創業の動機

この項目に関しては「なぜ、創業しようと思ったのかを教えてください。」という質問をされることが予想されます。

この質問の意図は、創業者の意志の強さや人柄、企業理念の有無等を確認することにあります。

そのため、公庫の記載例にあるような弱い動機ではなく、「今、開業する必要がある理由」を回答しましょう。また、すでに事業の準備ができている場合には、それも伝えると評価アップにつながります。

<回答例>

大学時代の飲食店でのアルバイト経験を通じて、飲食する喜びや家族のだんらんにあこがれたことが創業の動機です。そのため、これまで約7年にわたり、2つの飲食店で経験を積み、準備してきました。今回作る店舗においては、「お客様の楽しみやくつろぎ」を第一に考え、「いただく料金以上の満足をしていただける」洋食店を目指したいと考えております。

2.経営者の略歴

この項目に関しては「過去の経歴やご自身の強みを教えてください。」という質問をされることが予想されます。

この質問の意図は、「これまでどのような経験をどの程度してきて、それをどのように事業に生かせるのか?」を確認することにあります。

そのため、経歴を伝えるだけでなく、それを今後の事業にどのように活かせるのかを結び付けて答えることが大切です。

資格や褒章事項がある場合には、これらも積極的にアピールしましょう。

<回答例>

令和○年○月に洋食屋〇〇に入社し、主に調理、接客を担当してきました。その後、主任コックとして上記業務のほかに、原価計算、仕入れ、アルバイトの採用などもおこなってきました。この時に仕入れていた業者とは新店舗でも取引する予定です。またこの時期に、ワインソムリエの資格を取得しましたので、新店舗ではワインのセレクトに注力しようと考えています。

また、令和○年○月には、新店店舗のチーフ料理長に就任し、料理全般に関するオペレーションおよびメニュー開発に携わり、〇年に有名レストランガイドの一つ星の獲得に貢献しました。SNSでは既に一つ星店出身であることをPRし始めています。

3.取扱商品・サービス

この項目に関しては「どのような商品やサービスを取り扱いますか?また、それらは他店と比べてどこが優れていますか?」という質問をされることが予想されます。

この質問の意図は、「どのような取扱商品やサービスを取り扱うのか?」、「それらにはどのような強みがあるのか?」、「実際に実現可能なのか?」などを確認することにあります。

そのため、自分の商品やサービスを十分に理解し、その特徴や差別化できる強みを作っておく必要があります。飲食店の場合には、メニューが最もわかりやすい資料となるので、融資申込までに用意するようにしましょう。また、優れた部分だけでなく、懸念される点についても説明できるとさらに内容に深みが出ます。

<回答例>

今回の事業で取り扱うのは、従来の手法に和の要素を取り入れた新しい洋食です。客単価は約〇〇円(飲み物込)を予定しています。周囲に飲食店は約〇店舗ほどあり、そのうち2点は同業の洋食店となりますが、どちらも伝統的なタイプのものであることから差別化が可能と考えています。

4.従業員

この項目に関しては「従業員は何名ぐらいですか?正社員やパートはそれぞれ何名ですか?」」という質問をされることが予想されます。また、採用に際して、事業を一緒に支えてくれる従業員をどのように見ているか、育てていくかの視点も求められます。

この質問の意図は、開業に必要な労働力の確保ができているかや、その人件費が過度の負担とならないかの確認にあります。

とくに、開業当初から正社員を多く抱えると賃金だけでなく、保険料等の負担が発生するため、資金的に厳しくなります。そのため、初期時はできるだけ正社員は少なくし、ひとりで経営する、負担の少ないパートやアルバイト、外注などを組み合わせた計画としましょう。

また、パートの場合、フルタイム勤務でなければシフトを組む必要がありますが、その場合にはシフト表も添付するとさらに具体的な計画となります。

配偶者や家族が事業に協力できる場合は、その分の人件費削減となるため、利益が出やすい計画となります。

<回答例>

開業当初は妻に手伝ってもらうことで人件費をできるだけ削減し、繁忙期の不足する分については、パートにより対応する予定です。パートについては1~2名を予定しています。また、従業員については十分な月1回の研修を行い、信頼できるパートナーとして育てたいと考えています。

5.取引先・取引関係

この項目に関しては「具体的に予定している仕入先と販売先、取引条件などを教えてください。」という質問をされることが予想されます。

この質問の意図は、「実際に仕入れや販売先を確保できているか?」や「売掛金の回収や買掛金の支払いのサイクルを通じて、資金繰りを考えているか?」などを確認することにあります。

販売先や仕入先が単なる想定でしかない場合はプランの内容が不十分と判断されるため、できるだけ具体的にしておく必要があります。(ただし、飲食店などの場合の販売先はペルソナ(想定している顧客像)で問題ありません)

仕入れの支払い日と、販売の入金日との間があまり長くならないように注意することにあります。この間が2ヶ月以上となる事業の場合は、資金繰りをどうするのか、検討が必要です。

<回答例>

販売先はすべて一般顧客で主に近隣に住むファミリー・またはカップルとなり、掛取引はしませんが、クレジットカードや電子マネー決済は利用予定です。

仕入先については、株式会社 ○○○から肉類を中心に輸入食材を仕入れる予定です。取引シェアは約40%、取引条件は当月末締め、翌月末払いとなります。

鮮魚の仕入については、有限会社 ○○水産を利用予定で、シェアは約25%、取引条件は当月末締め、翌月末払いを予定しています。

また、その他の仕入については、〇〇商店より当月末締め、翌月末払いの取引条件で仕入れる予定です。

6.お借入れの状況

この項目に関しては「現在、借入れやローンはありますか?その総額と毎月の支払額はいくらですか?」という質問をされることが予想されます。また、「期日通りに返済されているか?」や「内容が不明な大きな借入がないか」についても注意が必要です。

この質問の意図は、「ローンの負債が経営に影響を与えるものでないか?」「金利の高いところから借りていないか?」、「借入れの内容に不審な点がないか?」、「返済期日を守れているか?」などの確認にあります。

また、ここで対象となるのは、主に車や住宅などの高額なものだけではなく、カードローンなども含まれます。。

とくにカードローンや、クレジットカードのリボ払いが多く残っていると、審査でマイナス材料となるので、創業融資の申込をするなら完済しておくことが望ましいといえます。家賃や公共料金、各種ローンの支払いについては、遅れや未納がある場合には融資が難しくなるため、しっかりと管理しましょう。

<回答例>

毎月3万円の車のローン(ボーナス払いなし)があと20回分残っていますが、返済の遅れはありません。家賃、公共料金についても支払いの遅れはありません。

7.必要な資金と調達方法

この項目に関しては「今回の事業ではいくらぐらいの資金が必要で、その手当てはどのように考えていますか?」という質問をされることが予想されます。

この質問の意図は、「何のために資金を使うのか?」、「自己資金はどのように集めたか?」や、「どこからその資金を用意するのか?」などの確認です。また、それと併せて、本当にそれが事業に必要なものなのかや、自己資金とのバランスなども確認の対象となります。

運転資金についてはなぜその資金となるのかを、項目の説明だけでなく、回収条件などもからめて説明できるようにしましょう。

基本的には、創業計画書に記載した内容について回答しますが、借入予定額が自己資金額と比較して3~4倍を超える場合には、使い道の妥当性や返済の可能性についてかなりシビアに突っ込んで聞かれることがあります。

また、事業に不必要と思われる資金が多く計上されている場合なども、その必要性について明確に答えられない場合には、評価を低くする原因となります。

<回答例>

必要な資金は、事業計画書に記載した通り、設備資金〇万円、運転資金〇万円の合計〇万円となります。これに対する調達方法としては、自己資金〇万円と公庫からの借入れ〇万円を予定しています。

自己資金は、3年前から開業に向けて貯蓄してきた〇万円と退職金〇万円に加えて、両親からの援助〇万円となります。

設備資金については物件取得費〇円、改装費〇万円、厨房設備費〇万円となります。運転資金については、仕入れ代と当初3ヶ月分の家賃、人件費、その他の支出分となります。

8.事業の見通し(月平均)

この項目に関しては「売上や利益の見込み、それを実現するためのビジネスモデルについては、どのように考えていますか?」という質問をされることが予想されます。

この質問の意図は、「開業期から成長期へと変化していくフェーズをどのようにイメージし、対応していこうとしているのか」」、「しっかりと将来ビジョンを持っているのか」、「事業計画に無理はないか」などの確認にあります。

事業計画書を作成するにあたり、その基礎となる見込み客のターゲティングや周囲の環境分析などを入れながら、「なぜ、この売上になるのか?」や「なぜ、これらの経費がかかるのか?」を説明できればさらに深い内容となります。

どんなに強気な計画を作っても、それだけの売上げを上げられる仕組みがなければ意味がありません。そのため、どのような地域で、どのような顧客をターゲットとし、どのように集客して販売するのかといった、売上げに至るまでの一連の仕組みを説明できる必要があります。

また、開業当初とその後の事業が軌道に乗った時での売上や利益の違い(なぜ、それだけの売上や利益が生じるのか?等)についても説明できるようにしておきましょう。

将来的なビジョンについては、これを計画に反映させることは重要ですが、はじめから見込の薄い売上や利益を語る、多店舗展開の話をするなどはマイナスとなります。事業の当初は少ない従業員で初め、軌道に乗ったときにその売上見込額をもとに従業員や設備を増やすなどのスト―リーであれば受け入れられやすいものとなります。

このように収支計画の説明については、一つ一つの項目の仕組みや根拠を示して、全体として信頼できるということを認めてもらう必要があります。

<回答例>

収支計画については、事業が軌道に乗るまでの当初3ヶ月についてはトータルで月利益はマイナスになるものと考えています。しかし、その後については、〇〇の理由から客数が〇%増加する見込みであるため、年間合計では〇万円の売上と利益となる見込です。

最初は自分と従業員2名からスタートしますが、売り上げ目標の〇円を半年間継続できたら、目玉商品を販売所などに卸して販路拡大を考えています。また、赤字となる3ヶ月間についても、キャッシュが〇万円確保できることから返済が滞る心配はありません。

事業計画書のテンプレート

じっさいに事業計画書を作りはじめようとしたとき、白紙の状態からつくるよりテンプレートがあるほうが始めやすいと思います。

事業計画書のテンプレート紹介ページでは、パワーポイントのテンプレートダウンロードやテンプレートを使った事業計画のつくり方、役立つテンプレート、計画作成時のポイントについて紹介しています。

面談準備で重要なのはしっかりした創業計画書の作成

日本政策金融公庫の面談は、創業計画書に記載された内容について確認するものであるため、しっかりと計画の内容を把握できていれば、それほど不安になる必要はありません。

そのため、創業計画書の作成は大変重要となります。しかし、初めての開業で計画書の作成も初めてといった場合は、説得力のある計画書の作成は大変難しいものです。

そのような場合は、ドリームゲートの「事業計画作成サポートツール(無料)」の利用をおすすめします。代表的な12業種について、質問に答えるだけで創業計画書の作成やチェックをすることができるので、事業計画の作成にお困りの方は、ぜひご活用ください。

創業融資の面談を成功させるための留意点について、上野氏のYouTubeでも解説しています。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>