飲食店における開業資金の融資6選|資金がない場合の対策も説明

「飲食店を開業したいけれど資金が足りない…」

そんな悩みをお持ちの方は多くおられます。開業資金の調達は、夢を実現するうえで避けては通れない大きな課題です。

「自己資金が少なくても、融資を受けられるのか?」

「銀行や日本公庫でそれぞれどんな特徴があるのか?」

疑問や不安は尽きないのではないでしょうか。

当記事では、飲食店開業に活用できる融資制度を6種類、分かりやすく解説します。それぞれのメリット・デメリット、融資条件などを比較することで、あなたにぴったりの資金調達方法が見つかります。

さらに「自己資金の準備」「融資以外の資金調達方法」「よくある質問」など、開業資金に関する情報を説明しています。当記事を読めば、資金調達の不安を解消し、自信を持って開業に臨めるはずです。

夢に向かって、一緒に一歩踏み出しましょう。

8万人が利用した事業計画書作成ツール

ブラウザ上の操作で事業計画を作成、創業計画書もエクセルでダウンロード可能

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>

目次

1.飲食店における開業資金の融資【種類】

飲食店を開業するにあたって、資金調達は避けて通れない重要なステップです。自己資金だけでは不足する場合、融資制度の利用を検討することになるでしょう。融資には、さまざまな種類があり、それぞれに特徴があります。

ご自身の状況やニーズに合った融資制度を選択しましょう。主な融資制度は以下の6つに分類されます。

①政府系金融機関 (日本政策金融公庫など)

・新規開業資金:新たに事業をはじめる方を対象とした融資制度

・女性、若者/シニア起業家支援関連:女性、若者、シニアの創業を支援する制度

・マル経融資:小規模事業者の経営改善を支援する融資制度

②銀行 (地方銀行・ネット銀行など)

・事業性融資:事業の将来性に基づいて融資をおこなう制度

・プロパー融資:銀行独自の基準で融資をおこなう制度

③信用金庫・信用組合

・地域密着型融資:地域経済の活性化を目的とした融資制度

・会員向け融資:会員となっている事業者を対象とした融資制度

④制度融資

・自治体による融資制度:地方自治体独自の融資制度

・信用保証協会による保証つき融資:信用保証協会が保証をおこなうことで、融資を受けやすくする制度

⑤ビジネスローン

・銀行やノンバンクによる融資:銀行やノンバンクが提供する事業者向けの融資

・カードローン:事業者向けのカードローン

⑥マイクロファイナンス機関の融資

・社会的弱者への支援:社会的弱者の自立を支援するための融資

・少額融資:少額の資金を必要とする方に対する融資

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

2.【飲食店】開業資金の融資における自己資金について

開業資金を融資で賄う場合でも、自己資金は非常に重要な要素です。基本的には、希望融資額の30%程度の自己資金が望ましいとされますが、融資制度によっても異なります。

1)自己資金が足りないと融資を受けられない可能性がある

金融機関は、融資の審査において、事業に対する熱意や返済能力を重視します。自己資金は、その両方を示す重要な指標となるのです。

・開業準備が不足していると判断されやすい

自己資金が少ないということは、開業資金全体にしめる融資の割合が高くなることを意味します。これは、金融機関にとって、事業のリスクが高いと判断される要因となります。

・自己資金の要件を設けている金融機関もある

金融機関によっては、融資を受けるための条件として、一定額以上の自己資金を要求する場合があります。

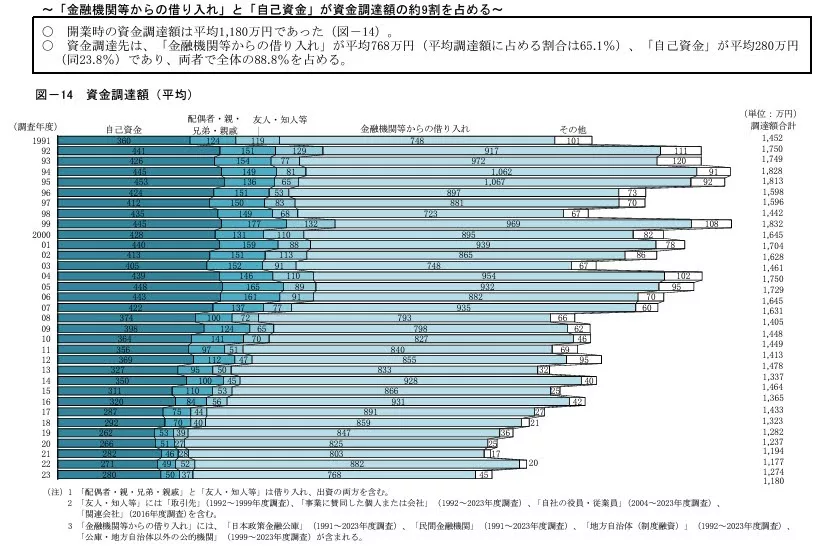

2)融資を受けた飲食店の自己資金「平均額」

では、じっさいにどの程度の自己資金が必要なのでしょうか?

日本政策金融公庫が融資先の創業企業を対象として実施した調査によると、創業資金総額に占める自己資金の割合は平均で2割程度(平均280万円)となっています。

参考:日本政策金融公庫総合研究所「2023年度新規開業実態調査(2023年11月)」

3)自己資金が足りない場合は初期費用をおさえる

自己資金が不足している場合は、開業時の初期費用をおさえる工夫を検討しましょう。

・実店舗ではなくキッチンカーや移動販売にする

初期費用を抑え、事業の柔軟性を高めることができます。

・居抜き物件を活用する

内装工事費用などを削減できます。

・中古厨房機器を導入する

新品よりも安価に設備をそろえられます。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

3.日本政策金融公庫による開業資金の融資

日本政策金融公庫は、政府系金融機関として、中小企業や創業者の支援をおこなっています。飲食店開業資金の融資制度も充実しており、多くの起業家が利用しています。日本政策金融公庫の「新規開業資金」は、自己資金がゼロでも融資を受けられる可能性がある、魅力的な制度です。

| 項目 | 内容 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 担保・保証 | 無担保・第三者保証人不要 |

| 返済期間 | 運転資金:10年以内、設備資金:20年以内 |

| 利率(参考) | 2%~3.6%程度 |

| メリット | ・自己資金が少なくても融資を受けられる

・審査期間が比較的短い |

| デメリット | ・審査基準が厳格

・支店と担当者が選べない |

※新規開業資金の場合

4.銀行(地方銀行・ネット銀行など)による開業資金の融資

銀行は、民間金融機関として、幅広い融資制度を提供しています。地方銀行は、地域密着型の金融機関として、地元企業の支援に力を入れています。

融資以外にも、創業セミナーや経営相談などのサポートを提供している場合があり、積極的に活用することで、開業準備をスムーズに進めることができます。

また、ネット銀行は、インターネット上で手続きが完結するため、手軽に融資を申し込めるのが特徴です。審査スピードが速い点も魅力です。

| 項目 | 内容 |

| 融資限度額 | 金融機関によって異なるが1,000~3,000万円程度。創業融資の場合には、基本的には最大1,000万円程度が目安 |

| 担保・保証 | 金融機関・融資制度によって異なる |

| 返済期間 | 金融機関・融資制度によって異なるが、おおむね5~10年程度 |

| 利率(参考) | 2%~14%程度 |

| メリット | ・融資実行によって対外的な信頼や信用につながる

・銀行の方針により金利が低い場合がある |

| デメリット | ・審査がきびしい傾向にある

・審査期間が長い場合がある |

5.信用金庫・信用組合による開業資金の融資

信用金庫・信用組合は、地域密着型の金融機関として、中小企業や個人事業主の支援に力を入れています。信用金庫の信用保証つき融資であれば、自己資金が少なくても融資を受けられる可能性があります。

| 項目 | 内容 |

| 融資限度額 | 創業融資の場合には、基本的には最大1,000万円程度が目安 |

| 担保・保証 | 無担保・第三者保証人不要の場合は融資額が低くなる |

| 返済期間 | おおむね5~10年程度 |

| 利率(参考) | 1.5%~3%程度(別途、信用保証協会の保証料が必要) |

| メリット | ・審査基準が比較的緩やか

・地域に密着したサポートを受けられる |

| デメリット | ・融資限度額が低い場合がある

・審査期間が長い場合がある |

6.制度融資による開業資金の融資

制度融資とは、地方自治体・金融機関・信用保証協会が連携して提供する融資のことです。中小企業や小規模事業者の資金調達サポートを目的としています。低金利で借入れできるため、これから創業する方や資金が必要な方は必見の制度といってよいでしょう。

| 項目 | 内容 |

| 融資限度額 | 3,500万円 |

| 担保・保証 | 基本的に信用金庫の信用保証つき融資

※場合によって保証人が必要 |

| 返済期間 | 運転資金7年以内、設備資金10年以内 |

| 利率(参考) | 1.7~2.2%+保証料0.27~1.49%

※要件をみたせば保証料は2/3補助されます |

| メリット | ・金利が低い

・地域経済への貢献 |

| デメリット | ・審査基準が厳格

・審査も長め ・利用条件が限定的 |

※東京都中小企業制度融資『創業』の場合

7.ビジネスローンによる開業資金の融資

ビジネスローンは、一般的な銀行融資と比較して審査は甘いですが、金利が高い傾向にあります。

| 項目 | 内容 |

| 融資限度額 | 基本的に1,000万円程度

※不動産担保ビジネスローンは3億円など高額なものもある |

| 担保・保証 | 無担保・保証人不要の場合が多い

ただしその場合は保証料込の金利となる |

| 返済期間 | 金融機関や制度によって異なる

基本的には3~5年程度だが、1年更新などのケースもある ※不動産担保ビジネスローンは最長35年などもあり |

| 利率(参考) | 2%~18%(基本的にはかなり高め) |

| メリット | ・審査スピードが速い

・担保・保証人が不要のものもある (その場合は、限度額低め、金利高めになる) |

| デメリット | ・金利が高い

・総量規制の対象となる場合がある |

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

8.マイクロファイナンス機関による開業資金の融資

マイクロファイナンス機関は、貧困層や低所得者を対象として、貧困緩和を目的とした小規模金融サービスを提供しています。

| 項目 | 内容 |

| 融資限度額 | 数十万円~数百万円程度 |

| 担保・保証 | 無担保・保証人不要の場合が多い |

| 返済期間 | 数ヶ月~数年 |

| 利率(参考) | 10%~15%(条件をみたした場合には低金利もあり) |

| メリット | ・審査基準が比較的緩やか

・少額融資を受けられる |

| デメリット | ・金利が高いケースが多い

・融資限度額が低い |

9.【飲食店】融資以外で資金問題を解決する方法

開業資金は、融資だけに頼る必要はありません。状況によっては、ほかの資金調達方法を検討する方が有利な場合があります。

1)助成金・補助金

助成金・補助金は、国や地方自治体から支給される資金で、原則として返済義務がありません。飲食店開業に利用できる助成金・補助金制度も存在しますので、積極的に活用を検討しましょう。これらの情報は、各省庁や地方自治体のホームページ、商工会議所などで入手できます。

2)クラウドファンディング

クラウドファンディングは、インターネットを通じて、不特定多数の人々から資金を調達する方法です。飲食店開業の資金をクラウドファンディングで調達する事例も増えています。

・飲食店開業資金の調達

開業資金を調達し、リターンとして食事券や割引クーポンなどを提供する。

・新メニュー開発資金の調達

新メニュー開発の資金を調達し、リターンとして試食会への招待や新メニューの提供をおこなう。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

10.【飲食店】開業資金の融資によくある質問

開業資金の融資に関して、よくある質問をまとめました。

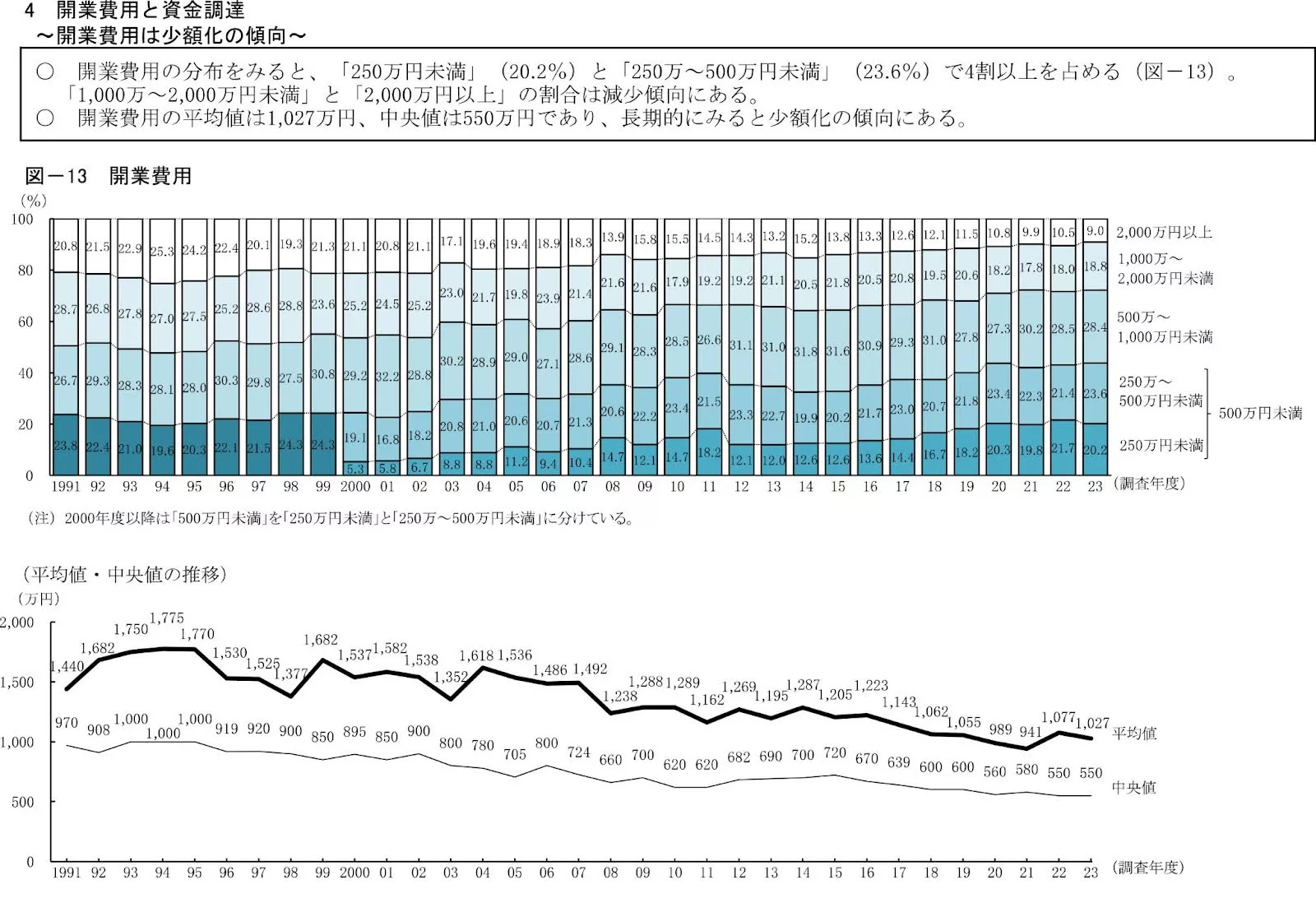

1)飲食店の開業資金はいくら必要か?

必要な開業資金は、ジャンルや商品、実店舗の有無などによって大きく異なります。日本政策金融公庫総合研究所の「2023年度

新規開業実態調査」によると、開業費用の平均値は1,027万円、中央値は550万円となっています。また、飲食業の開業資金については平均1,000万円程度であるとされています。

居酒屋:1,000万円~2,000万円

カフェ:500万円~1,000万円

ラーメン屋:800万円~1,500万円

キッチンカー:300万円~500万円

参考:日本政策金融公庫総合研究所「2023年度新規開業実態調査(2023年11月)」

2)融資を受けられない主な理由は何か?

融資を受けられない主な理由は、以下の点が挙げられます。

・事業計画に無理がある:実現可能性が低い、収益性が低いと判断された場合

・自己資金が不足している:事業への熱意や計画性が低いと判断された場合

・信用情報に問題がある:過去の債務不履行や延滞がある場合

・公共料金など支払いに遅れが多い :期日通りに返済する意欲が低いと判断された場合

3)融資は自己資金の何倍まで借りられるのか?

日本政策金融公庫の融資では、10%以上の自己資金が必要とされていましたが、2024年4月以降は自己資金要件が撤廃されています。そのため、現在では自己資金に関する要件は存在しません。しかし、融資の目安として30%程度の自己資金が必要であるとされているため、自己資金額の3倍から4倍程度を借入れ可能額として見込んでおくとよいでしょう。ただし、自己資金は重要な要素のひとつですが、それ以上に創業計画全体がしっかりしているかが重要になります。

4)融資を受けるには事業計画書がないときびしいのか?

融資や資金調達には事業計画書は不可欠です。融資を受けるには金融機関に事業計画を詳細に伝えて、「貸しても大丈夫」と判断してもらう必要があります。

11.事業計画書の作成ならドリームゲート

飲食店の開業資金調達には、さまざまな選択肢があります。当記事では「政府系金融機関」「銀行」「信用金庫・信用組合」「制度融資」「ビジネスローン」「マイクロファイナンス機関」といった6種類の融資制度を紹介しました。

それぞれの制度には「融資限度額」「金利」「審査基準」などに違いがあるため、ご自身の状況に合わせて最適なものを選ぶことが重要です。

また、融資以外にも「助成金・補助金」「クラウドファンディング」など、資金調達方法は多岐に渡ります。

開業資金を効率的に調達し、飲食店開業の夢を実現するためには、事前の情報収集が不可欠です。当記事を参考にして、資金調達の計画を立て、開業に向けて準備を進めていきましょう。

資金調達には、事業計画書が必要不可欠ですが、はじめての場合には「どうしたらよいか分からない」という方が多いのが実状です。

そのような場合には、中小企業や創業者のための総合支援サイトである、ドリームゲートがおすすめです。

ドリームゲートの事業計画書作成ツールを使えば、飲食店など11業種に対応した事業計画書をブラウザ操作だけで作成できます。かんたんな質問に答えるだけで作成できるので、はじめての方にもおすすめです。作成した事業計画書は、Excelファイルなどでダウンロード可能で、修正も素早くできます。無料で使えるので、まずは試してみましょう。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>