創業融資の審査で落ちる7つの理由【元日本公庫融資課長が監修】

日本政策金融公庫の創業融資の審査はハードルが高く、自分で申請した場合の通過率は約50%程度といわれています。

当記事では、日本政策金融公庫の創業融資の審査に落ちる理由と、審査通過のポイントについてくわしく解説します。

信用情報や自己資金の問題、事業計画書の作成方法など、審査にパスするための要素を具体的に説明します。

また、万が一審査に落ちてしまった場合に備えて、別の資金調達方法や再申請のポイントについてもご紹介します。

起業の夢を実現させるため、有益な情報をお届けしますので、ぜひ参考にしてください。

8万人が利用した事業計画書作成ツール

ブラウザ上の操作で事業計画を作成、創業計画書もエクセルでダウンロード可能

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>

目次

日本政策金融公庫の創業融資審査はきびしい?

日本公庫の創業融資の審査は自分で申請した場合の通過率は約50%程度といわれています。審査では、事業計画や財務状況、返済能力などさまざまな要素を総合的に評価され、経営能力や事業の収益性が重要なポイントとなります。

審査に通過するためには、まず事業計画書や収支計画書などの必要書類を提出する必要があります。これらの書類には、事業の内容や将来の見通し、資金使途などを具体的に記載します。

また、審査では担当者による面談もおこなわれ、事業計画の説明や質問に対する回答などが求められます。審査期間は2週間から1ヵ月程度かかります。

審査に通過した場合は、融資の条件や金利などが提示されます。一方、審査に落ちてしまった場合には、その理由は公庫から概略の説明はあります。経営能力に不安があったり、事業の収益性が不十分だったりといった理由から、返済能力が不安視された可能性があります。今後のビジネスのためにも必ず自己分析しましょう。

日本政策金融公庫の創業融資の審査はハードルが高いいわれています。しかし、十分な準備と対策を講じることで、審査通過率を高めることが可能です。

創業融資の審査で落ちる理由7つ

以下が、創業融資の審査で落ちる主な理由です。落ちる理由をしっかりと把握しておけば、対策を講じることが可能になります。対策により審査通過率を上げることができるため、しっかりと確認しておきましょう。

1)自己資金不足

創業融資の審査で落ちる理由はさまざまですが、そのなかでも重要かつ基本的な理由が自己資金の不足です。創業融資を受ける際には融資要件として、希望融資額の10%以上の自己資金を用意することが求められます。しかし、じっさいの審査では、10%では少なく、30%以上の自己資金を持っていることが望ましいとされています。

自己資金が不足している場合、融資審査にパスすることは難しくなります。なぜなら、自己資金が不十分では、起業者が事業に対して十分な責任や、計画性を持っていないと見なされるからです。また、借入への依存度が高いからです。

融資を受ける際には、コツコツと根気強くに自己資金を貯めてきた計画性と情熱が評価されます。自己資金が不足している場合、起業者に熱意や計画性、責任感がないとみなされ、融資審査に落ちる可能性が高まります。

自己資金には、学資保険などの積立型の保険も含まれますが、タンス預金は認められません。預金通帳や書面などによる自己資金を貯めてきた経緯の確認が必要です。

2)資金の使い道が不鮮明

起業をするには、さまざまな費用がかかります。たとえば、オフィスや店舗の契約金、設備や備品の購入、商品・材料等の仕入資金、人件費等経費支払資金など、多くの面で資金が必要です。そのため、開業資金の具体的な使い道と必要性が明確に示されていないと、融資を受けることは難しくなります。

資金の使い道に妥当性がない場合、銀行や公庫は起業家の計画性やビジネスの実現可能性に疑問を抱くことがあります。具体的な設備資金や運転資金の内訳や、それぞれの費用の必要性や優先順位などを明確にすることで、審査をパスする可能性が高まるでしょう。

3)過剰な融資希望額

万が一に備え、可能な限りの資金を借入れたいと考える方は、多いのが実態です。しかし、審査では開業後の売上や利益をシビアに想定し、そのなかで返済ができるかどうかが確認されます。つまり、借入希望額が事業の収益力に見合っていない場合など過大とみられると、審査に通過することは難しいのです。

審査では、事業計画書や収支計画書を提出することが求められます。このなかで、具体的な売上や利益の見込みを示し、それに基づいた適切な借入額を提示する必要があります。また、返済計画や返済能力も重要な要素です。将来の収益を過大評価したり、返済能力が不十分だったりする場合、審査に落ちる可能性が高まります。

4)開業予定の業種の経験不足

審査では、申込者が開業予定の業種においてどのような経験やスキルを持っているかが重要な要素となります。たとえば、勤務経験のなかでどのようなことを身につけてきたのかを開業予定の業種に重ね合わせて説明することが求められます。

開業予定の業種に関する経験不足は、審査において否定的に評価される可能性があります。なぜなら、経験不足である場合、事業の運営や経営において問題が生じる可能性が高まるからです。金融機関は貸したお金がしっかりと返済されるかを確認します。そのため、開業業種に関する適切な知識や経験を持っていれば、安定経営できる可能性が高いとプラスに評価されます。

5)創業計画があいまいで面接との整合性がない

事業計画は、創業融資を受けるうえで非常に重要な要素です。審査担当者は、事業計画を通じて事業の将来性や収益性を判断し、融資の可否を決定します。

したがって、あいまいな事業計画では、審査に落ちる可能性が高まるでしょう。根拠のある数値を基にした明確な事業計画が求められます。審査では、売上予測や利益予測、事業の成長計画など、具体的な数字や目標が明確に示されているかが重視されます。

また、面接時には創業計画についてくわしい説明を求められます。しかし、計画があいまいな場合には、計画書と回答の整合性がとれなくなります。

たとえば、将来の売上予測があいまいであったり、利益を上げるための具体的な戦略や手法が不明瞭であったりすると、面接での回答と整合性がないと見なされ、審査落ちのリスクが高まります。

しかし、はじめての方にとって創業計画の作成は、非常に難しく感じるでしょう。そのような場合には、ドリームゲートの【事業計画書作成ツール】がおすすめです。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

6)信用情報に問題がある

ローンやクレジットカード、公共料金や税金、携帯電話料金の滞納や遅延など、支払いに関するトラブルがあると信用情報機関に記録されます。ローンやクレジットカードの滞納が登録された場合には、3年から7年程度記載された状態になるため注意しましょう。金融機関は審査の際にこの情報を確認し、信用度を判断します。

もし自分の信用情報に不安がある場合は、信用情報機関で確認しておきましょう。信用情報機関は、CIC(株式会社シー・アイ・シー)、JICC(株式会社日本信用情報機構)、KSC(全国銀行個人信用情報センター)などが存在します。

7)事業に必要な許認可などの不足

事業をはじめる際には、その業種に応じた許認可が必要な場合があります。たとえば、飲食業をはじめる場合には衛生管理責任者の資格や、飲食店の営業許可が必要です。また、医療関係や建築業など専門的な資格や許認可が必要な業種の場合には、その資格や許認可を取得していないと事業をおこなうことができません。

融資審査では、事業計画や財務状況だけでなく、資格や許認可の有無も重要なポイントとなります。必要な資格を持っていないとか、許認可が下りていない場合、事業の運営に支障が生じる可能性があり、融資先としての信頼性が低くなってしまいます。

したがって、創業融資を受ける前には、事業に必要な許認可をしっかりと取得しておくことが重要です。専門的な業種であれば、資格の取得も忘れずにおこないましょう。

↓創業融資が可否になる理由について、上野氏のYouTubeでも解説しています。

審査通過のポイント

創業融資における審査通過のポイントは、融資に落ちる理由を把握し、しっかりと対策をしておくことです。シンプルですが、これがもっとも効果的なポイントになります。

自己資金は、総投資額の30%程度を準備することが望ましいです。融資額に対して自己資金の割合が高いほど、審査の通過確率は高まります。自己資金を増やすためには、計画的に資金を貯めるなど工夫が必要です。自己資金が少なめの場合には、業務経験を増やしたり、公庫が開催するセミナーに参加したりするなどの対策が必要です。

資金使途を明確にすることも重要です。具体的にどのような用途で融資を利用するのか、明確に計画を立てておくことが求められます。また、売上計画に応じた適切な融資額を希望することも大切です。しっかりとした創業計画を立てたうえで、無理なく返済できる金額を申し込むようにしましょう。

さらに、開業予定の業種の経験を積むことも重要なポイントです。経験や知識を積むために、業種に関する勉強や実務経験を積んでおくことが必要です。予定している事業に関して直接の経験がない場合は、これまでの勤務経験等から培ったスキル・ノウハウをどのように生かすかを説明できるようにしましょう。

以上のポイントを押さえ、日本政策金融公庫の創業融資の審査に臨むことで、通過率を上げることができます。審査基準を理解し、対策を施すことで、成功の可能性を高めましょう。

審査落ちした際の対応

日本政策金融公庫の創業融資の審査に落ちた場合でも、原因を分析し対策を講じることで再チャレンジできます。また、ほかの融資方法の検討や専門家への相談も上手に活用しましょう。

1)原因と対策を考える

まずは原因を分析し対策を考えましょう。審査に落ちる理由はさまざまですが、主な原因としては、前述の「審査に落ちる7つの理由」が挙げられます。審査に落ちた点を把握して、改善することは必須事項となります。

2)再チャレンジまでに実績を積む

再申請は、原則として審査落ちから半年以上ほどの期間を空けることが必要です。この期間を利用して、実績を積むことが審査通過には重要です。具体的には、売上や利益の向上、自己資金の増加、実務経験や知識・ノウハウを増やすなどの改善策を実施しましょう。これにより、次回の審査において融資担当者にアピールできます。

3)そのほかの融資を検討する

日本政策公庫の審査に落ちた場合、ほかの融資方法も検討しましょう。たとえば、「民間金融機関が提供する保証付き融資」や、「自治体の制度融資」などがあります。

保証付き融資は、信用力の低い中小企業や創業者などに対して、民間金融機関が融資をおこなう際に信用保証協会が保証人となり、事業者が融資を受けやすくする制度です。信用保証協会は公的機関であり、事業者が金融機関からお金を借りる際に保証を提供してくれます。

一方、自治体の制度融資は、「地方自治体・信用保証協会・金融機関」の三者が連携しておこなう融資制度です。都道府県や市町村などの自治体は、債務者が負担する利息や信用保証料の一部を補填することで、中小企業や小規模事業者の負担を減らし資金調達を支援します。

これらの融資制度も検討し、資金調達の可能性を広げることができます。ただし、利率や条件などをよく確認し、自社に最適な融資方法を選びましょう。

4)専門家に相談する

審査に落ちた際は、専門家に相談することも有効です。会計士や税理士、経営コンサルタントなどの専門家に相談し、資金調達のアドバイスや事業計画の改善策をサポートしてもらいましょう。専門家の視点からのアドバイスは、審査に通るための有効な手段となります。

ドリームゲートには、融資分野におけるプロが多数在籍しており、無料相談を活用して、自分にあった専門家を探すことが可能です。

日本政策金融公庫の審査基準

日本政策金融公庫の創業融資制度は、創業やスタートアップを支援するための制度です。この制度の審査基準にはいくつかの要件があります。まず、開業資金額の10%以上の自己資金を確認できることが求められます。ただし、経験のある業種で事業をはじめる場合などには、自己資金要件が緩和されることもあります。

現状では、自己資金の10%から30%以上を用意し、かつ経験があることが望ましいとされています。これにより、公庫の融資を受ける際に自己の責任感や経済力を示すことができます。

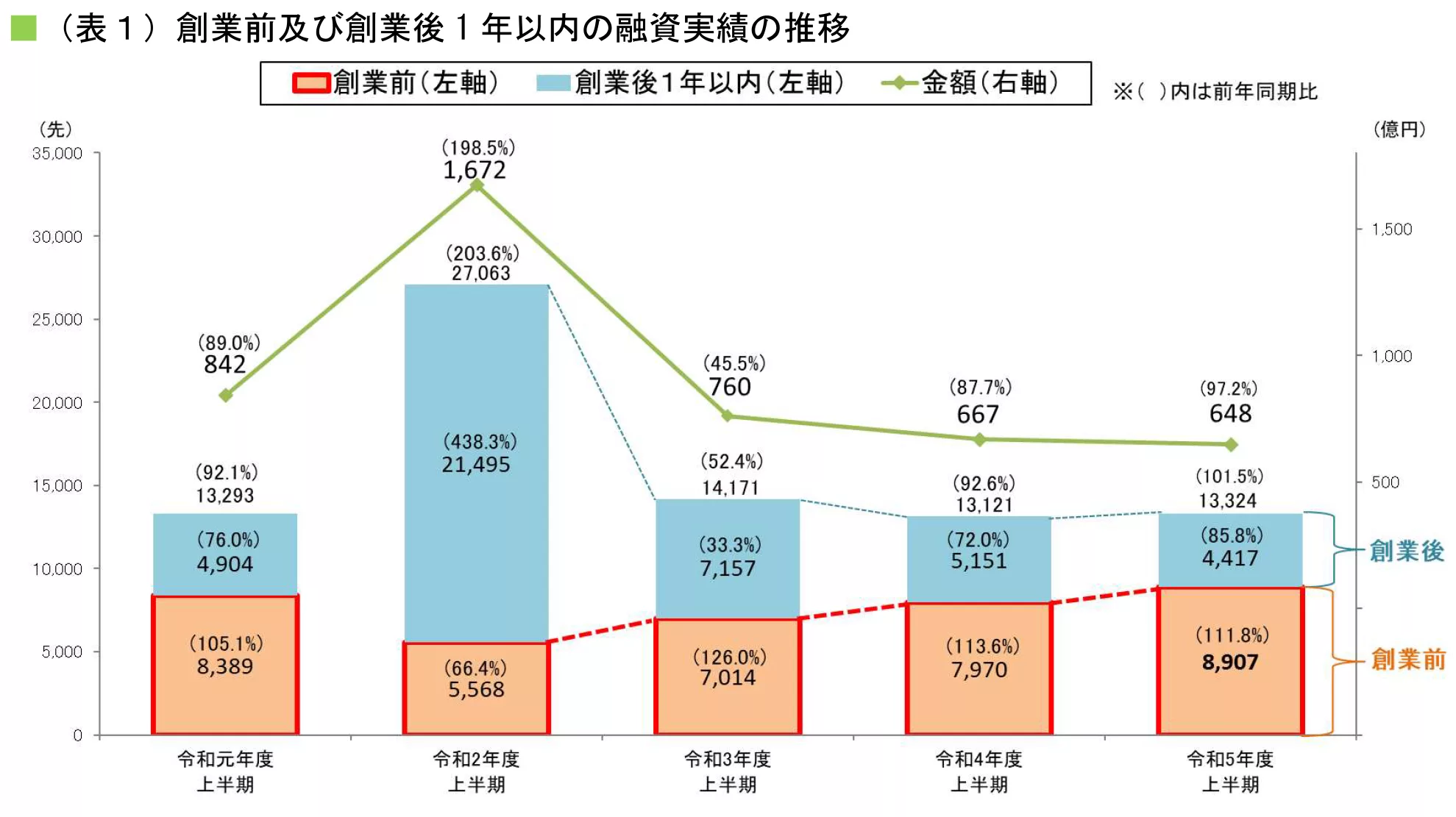

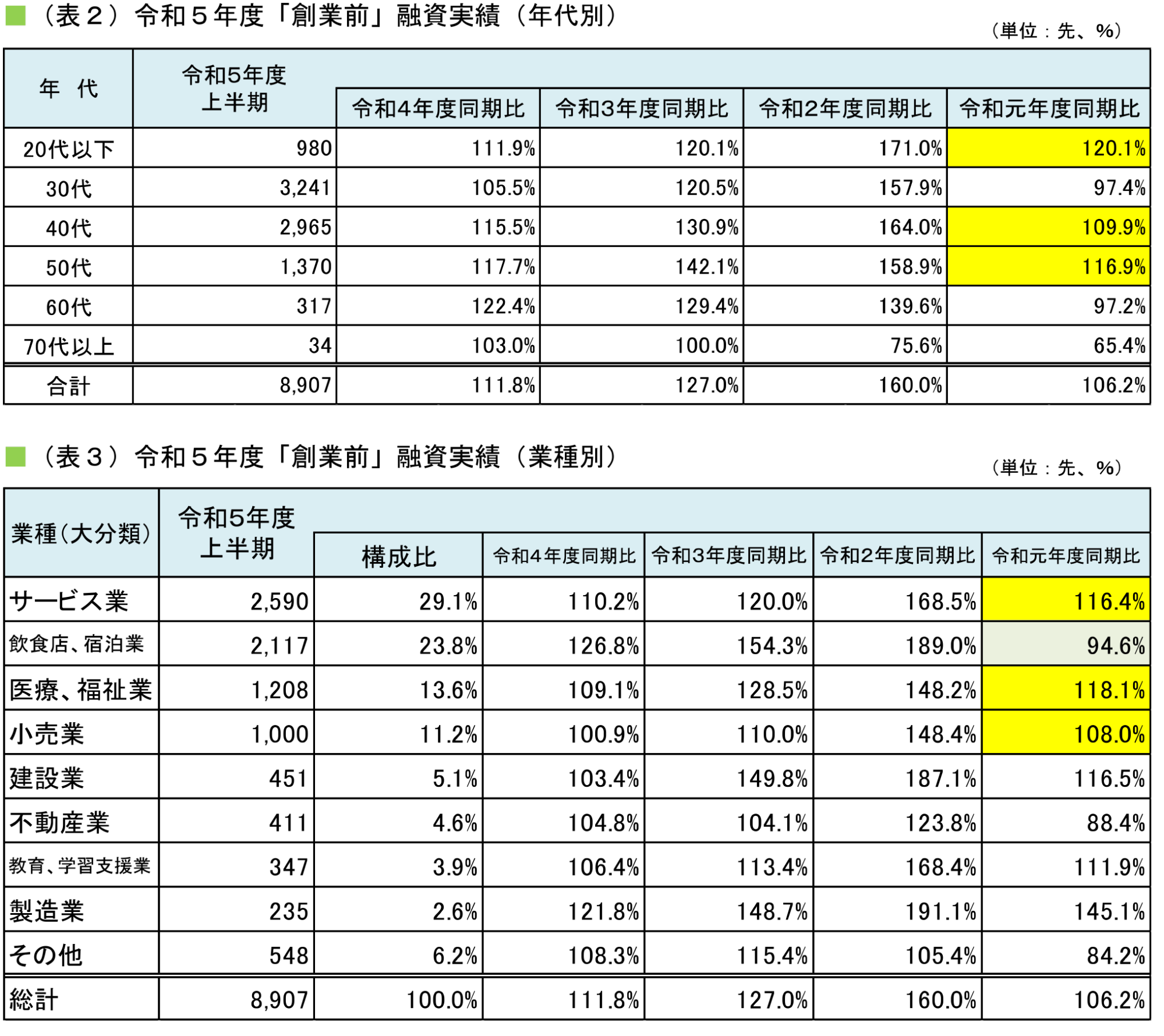

1)融資実績の推移

「創業前」の融資実績は、過去3年連続で増加しており、コロナ禍前の水準を上回る結果となっています。また、年齢別にみると、20代以下の若者向けの融資実績が増加しています。さらに、40代・50代向けの融資実績も同様にコロナ禍前を上回っており、幅広い世代で「創業」を働き方の選択肢のひとつとして考える動きが活発化しているといえるでしょう。

業種別に見ると、多くの業種で前年度の実績を上回っています。とくに、「サービス業」「医療・福祉業」「小売業」などの実績は、コロナ禍前の水準を上回っています。さらに、コロナ禍できびしい状況が続いていた「飲食店・宿泊業」についても、おおむねコロナ禍前の水準まで回復しており、今後も創業が活発化していくことが期待されます。

これらの実績から、創業への関心が高まっていることがうかがえます。若者だけでなく中高年の方々も創業を考える動きがあり、多様な業種で創業のチャンスが広がっており、コロナ禍で打撃を受けた業種でも回復の兆しが見られ、創業への期待も高まっています。

参考:日本政策金融公庫「ニュースリリース(2023年11月21日)」

2)日本政策金融公庫の創業融資

日本政策金融公庫の創業融資は、主に以下の4つの制度になります。このなかでも、「新創業融資制度」と「新規開業資金」がもっとも一般的です。

| 新創業融資制度 | 新たに事業をはじめる方、または事業開始後で税務申告を2期終えていない方向けの無担保無保証人の融資制度 |

| 新規開業資金 | 新たに事業をはじめる方またはおおむね事業開始後7年以内の方 |

| 生活衛生新企業育成資金 | 生活衛生関係の事業を創業する方、または創業後おおむね7年以内の方 |

| 挑戦支援資本強化特別貸付(資本性ローン) | 創業などに取り組む中小企業・小規模事業者であって、地域経済の活性化のために一定の雇用効果が見込まれる事業、地域社会にとって不可欠な事業、技術力の高い事業などに取り組む方 |

創業融資の審査通過には明確な事業計画が必要

日本政策金融公庫の創業融資の審査通過には、明確な事業計画が必要です。しかし、事業計画の作成はかんたんではありません。そこで、ドリームゲートの【事業計画書作成ツール】が役立ちます。このツールを使用すれば、無料でかんたんな質問に答えるだけで、業種ごとのデータを反映した事業計画書を作成できます。

事業計画は、創業融資の審査において非常に重要な要素です。審査に通過するためには、事業の目標やビジョン、市場分析、競争力、財務計画など、具体的かつ明確な内容が求められます。また、事業計画は将来の事業展開や収益性を見据えたものでなければなりません。

ドリームゲートの【事業計画書作成ツール】は、このような要素を考慮した事業計画書を作成するための優れたツールです。質問に答えるだけで、自動的に市場分析や財務計画などのデータが反映され、専門的な知識を持たない人でもかんたんに事業計画書を作成できます。

事業計画書は、創業融資の審査だけでなく、事業計画の策定や経営戦略の明確化にも役立ちます。自分の事業を客観的に分析し、将来の展望を明確にすることで、経営の方向性を見極めることができます。

日本政策金融公庫の創業融資を受ける際には、ドリームゲートの【事業計画書作成ツール】を活用することで、かんたんかつ効果的に事業計画書を作成し、審査通過の可能性を高めることができます。ぜひ、このツールを活用して、創業の成功を実現してください。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>