個人事業主でも借りられる創業融資は「新規開業資金」詳細と融資成功のポイントとは

これから開業して融資を受けようとお考えの個人事業主の方には

「法人でなくてもお金を借りられるのだろうか?」

「何から始めればよいのか?」

など不安でいっぱいということも多いと思います。

しかし、個人事業主やはじめての申込みでも、数百万円以上の創業融資を受けることは十分に可能です。

そのためには正しい知識で正しい手順を踏むことが重要であり、これをおろそかにして申込むと融資の失敗につながります。

この記事では、創業融資の概要や個人事業主におけるメリット、創業計画書作成のポイントについてわかりやすく解説します。

個人事業主の融資にも対応!

インストール不要で事業計画を作成、創業計画書もダウンロード可能な無料ツール

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>

目次

個人事業主におすすめな創業融資とは

個人事業主の方が利用できる融資として、主に日本政策金融公庫のような「公的融資」と、銀行や信用金庫などの「民間融資」の2つがあります。

融資を申し込む際の重要な判断材料の一つに「金利」がありますが、民間融資の金利は公的融資の3倍程度もあります。創業時は売り上げの見込みなども立てにくいので、できるだけ低金利で長期間借りられる融資が適しています。

その点、創業者に特化した融資制度である日本政策金融公庫の新規開業資金は、最大7,200万円の融資を低金利、長期間、無担保・無保証で利用できるため、規模の小さい個人事業主にも比較的負担が少なく借りられるためおすすめです。

<公的融資の金利>

日本政策金融公庫の新規開業資金では、2.15~3.25%(税務申告を2期終えている方、基準利率の場合)、2.40~3.50%(税務申告を2期終えていない方、基準利率の場合)

詳しくはこちら→https://www.jfc.go.jp/n/rate/index.html

東京都制度融資では1.5~2.0%(責任共有制度対象外※となる場合)

※ 責任共有制度とは、融資の返済ができず代位弁済となった場合、信用保証協会が80%、金融機関が20%と、それぞれがリスクを負担する制度です。

<民間融資の金利>

銀行系のビジネスローンや事業者ローンでは、8.0%~18.0%程度

※ 上記金利はいずれも令和4年7月現在のもの

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

日本政策金融公庫の「新規開業資金」とは

日本政策金融公庫の新規開業資金は、創業者に限定した融資制度であり、その内容も通常の融資に比べて優遇されたものとなっています。ここでは、新規開業資金の概要と主な条件について説明します。

対象要件は?自己資金は必要?

新規開業資金を利用するには以下の「対象者の要件」を満たす必要があります。自己資金の要件は不要です。

①対象者の要件

新たに事業を始める方または事業開始後税務申告を2期終えていないこと

②自己資金の要件

従来の要件では融資を受けるために、創業時に自己資金(創業資金総額の1/10以上)が必要でした。しかし、2024年4月1日に変わった新規開業資金ではこの要件が不要となっています。

➀の要件における「2期」とは、2年ではないことに注意が必要です。個人事業主の場合には、決算期が12月と決まっているため、例えば、10月に開業した場合には、1期間目は約3ヶ月で終了してしまうこととなります。

融資限度額と返済期限

新規開業資金の融資限度額は、7,200万円です。創業時に必要な資金は設備資金と運転資金に分けて考えます。限度額7,200万円のうち運転資金として借りることができるのは、4,800万円が限度となります。

また、返済期限は「各融資制度に定める返済期間以内」となります。

新規開業資金は、本来、独立した融資制度ではなく、借入れを無担保無保証とするための特別枠です。これを利用する場合には「女性、若者/シニア起業家支援資金+新規開業資金」のように、基本的な融資(前半部分)に新規開業資金を併用するといった使いかたをする必要があります。

このように返済期間は、どの融資制度を基本的な融資として使うかにより変わります。

基準利率と特別利率

新規開業資金の基準利率は、定期的に見直しがされるため一定ではありませんが、令和6年4月時点での基準利率は2.15~3.25%/年(税務申告を2期終えている方)となります。

また、別途「創業支援貸付利率特例制度」という制度があり、各融資制度に定める利率-0.65%(雇用の拡大を図る場合は、各融資制度に定める利率-0.9%)が適用されると、1%台の利率になる可能性もあります。

利率に開きがあるのは、申込人の属性や経験年数、自己資金の額を考慮して決定されるためで、条件がよいほど低い利率が適用されます。

なお、基準金利以外にも特別利率がA・B・C・D・E・J・P・Qまで定められており、決められた条件を満たす場合や一定の種類の融資を利用する場合には、さらに低い特別利率が適用されます。

個人事業主の融資にも対応!

インストール不要で事業計画を作成、創業計画書もダウンロード可能な無料ツール

申請から融資決定までの流れ

新規開業資金の申込みの流れは、以下の通りとなります。

・ 融資条件の確認

新規開業資金で定める申込み条件を満たしているかどうかを確認します。

↓

・ 書類作成・申込み

融資の申込みの方法は、「支店への直接の申込み」、「郵送による申込み」、「インターネットによる申込み」の3つが利用できます。

申込み時に必要となる書類

- 借入申込書(インターネット申請の際は不要)

- 創業計画書

- 設備費用の見積書(設備資金申請の際)

- 直近2期分の申告決定書(進行している際)

- 運転免許証もしくはパスポートのコピー

- 許認可証明のコピー(許可や届け出が必要な事業の際)

条件を満たし書類が整ったら、自分の営業所所在地を管轄する日本政策金融公庫の支店に融資の申込みをします。

↓

・ 公庫担当者との面談

融資申込後、1~2週間後に公庫の担当者との面談が行われます。

↓

・ 融資結果の連絡

公庫担当者との面談後、約10日〜2週間で公庫より融資結果についての通知がされます。

↓

・ 日本政策金融公庫との契約手続き

融資結果の通知がされてから約1週間~10日後に、公庫の支店で融資に関する金銭消費貸借契約を締結します。

↓

・ 融資の振込

公庫との契約後、約1週間~10日程度で指定の口座に融資額が振り込まれます。

※記載の日数は目安です。

新規開業資金の審査では、創業計画書の内容がとくに重視されるため、記載漏れやミスがないよう注意して作成する必要があります。

「創業計画書を作ったことがない」、「作るのが難しい」という方は、ツールを利用すると、少ない労力で間違いのない計画を作ることができます。

ドリームゲートでは、はじめての方でもわかりやすく、簡単にブラウザ上の操作で創業計画書を作成でき、Excelでダウンロードできるツールを用意していますので、ご活用ください。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

新規開業資金3つのメリット

個人事業主に新規開業資金をおすすめする理由として3つのメリットがあげられます。

- 低金利・長期の借入れが可能

- 創業者の融資に手厚い

- 融資審査が柔軟

メリット①低金利・長期の借入れが可能

通常、創業者には十分な信用力がないため、借入れの際には高い金利が適用されます。

しかし、日本政策金融公庫では、政策により創業者や中小企業への融資を重点的に行っていることから、これらの方に対しても優遇された金利を適用しています。

返済期間についても、通常の金融機関では1~5年(設備資金については7年程度まで)というところが多いですが、公庫では設備資金については20年、運転資金については10年(一部20年)までの長期に対応しており、そのうち最大5年について元本の支払いを猶予する据置期間を利用することができます。

メリット②創業者の融資に手厚い

一般的な金融機関では、創業者が融資を利用する場合には、担保か信用保証協会の保証が必要となりますが、日本政策金融公庫では、創業者であっても、一定要件を満たせば融資限度額7,200万円まで、無担保・無保証で借入れできます。

また、融資の申込みから入金までの期間が約1~2か月と比較的短いことから、急な資金需要にも対応することができます。

メリット③融資審査が柔軟

公庫では、できるだけ多くの創業者・中小企業へ融資をするため、融資審査においても一般の金融機関より柔軟な対応をしています。

たとえば、通常の金融機関では、決算書の内容や過去の実績にもとづいて審査をしますが、日本政策金融公庫では、創業者のように実績のない企業だけでなく、財務内容が悪い中小企業でも、計画の内容や返済の見込みから問題がないと判断できるような場合には、融資を受けられる可能性があります。

新規開業資金について、上野氏のYoutubeで解説しています。

創業計画書作成のポイント

創業計画書を作成する際は単純に項目を埋めるだけでなく、融資が成功するようなポイントをおさえておきましょう。

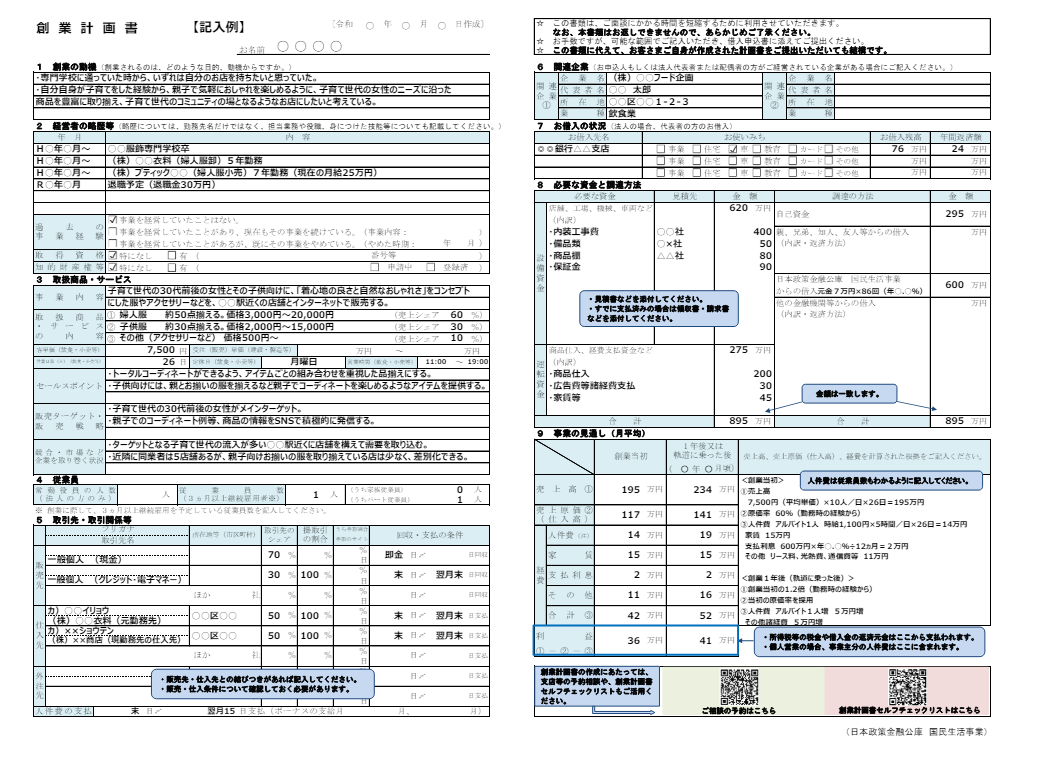

ここでは、日本政策金融公庫の「婦人服・子供服小売業の創業計画書」の記載例を見ながら作成のポイントを説明します。

参考:https://www.jfc.go.jp/n/service/pdf/kaigyourei04_240401f.pdf

ポイント①事業プランを整理する

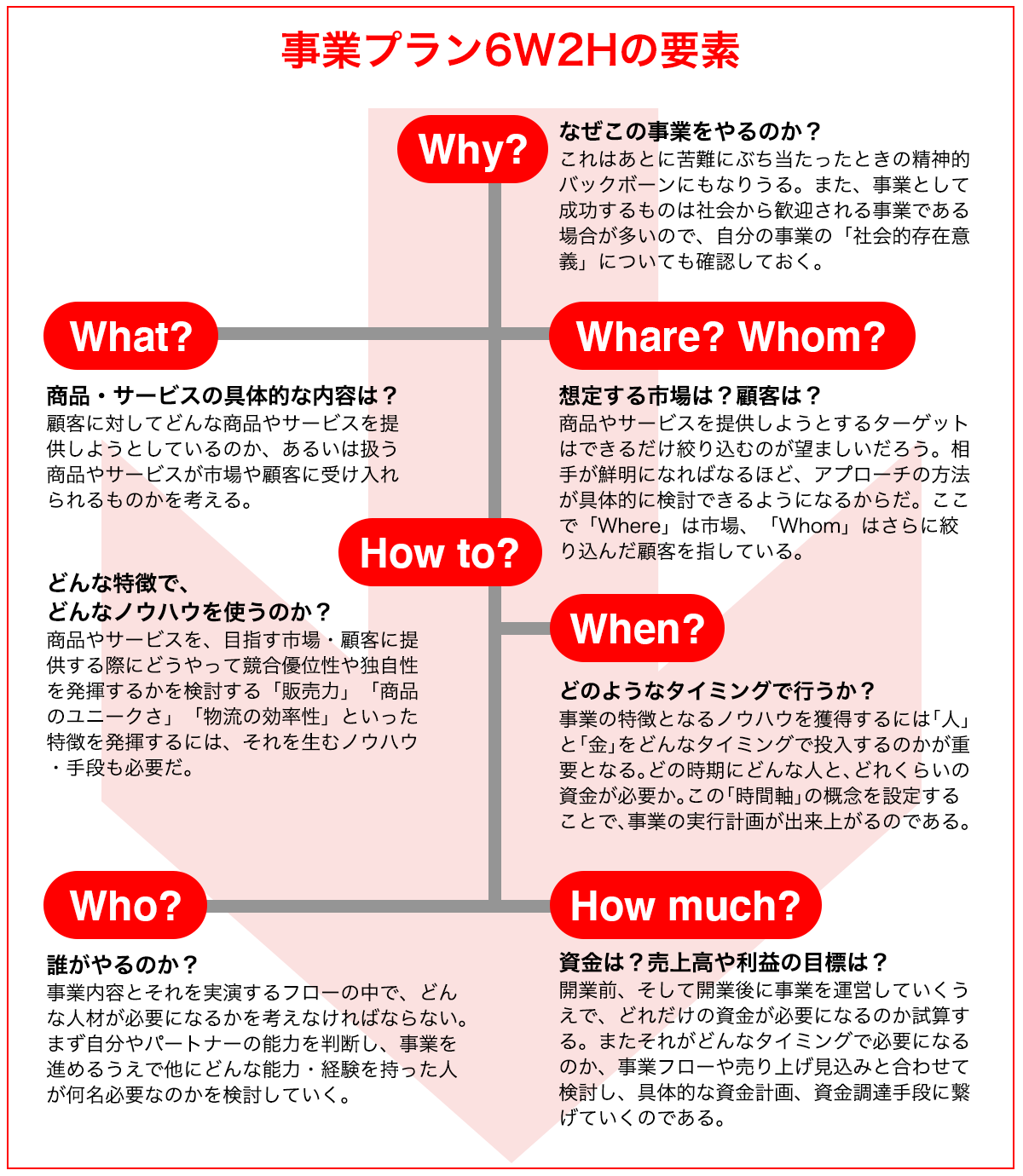

まずは頭の中にある事業プランをあらためて「見える化」して整理する必要があります。事業プランを作る際には、「6W2H」のフレームワークを使って作成すると、整理しやすくなります。順番も、図の上にあるものから組み立てるといいでしょう。

<Why?>

なぜ、この事業をやるのか?

<What?>

どんな商品やサービスを提供しようとしているのか?

<Where?・Whom?>

想定する市場はどこなのか?また、ターゲットとする顧客は誰なのか?

<How to? >

どんな特徴で、どんなノウハウを使うのか?

<When?>

どのようなタイミングで事業を行うのか?

<Who?>

誰がその事業をやるのか?

<How much?>

資金は?売上高や利益の目標は?

まずは「Why?」で自分がなぜその事業を行うのか考えましょう。「生活のため」「お金を得るため」だけでなく、自分の夢や社会的意義についても意識してみます。

そして事業が成功するためには「How to」を意識することが重要です。それこそが市場がその事業に対して感じる魅力であり、競争相手に対する優位性となるポイントだからです。 どんなに他の部分が整っていても、このHow toの部分が弱ければ、あなたの事業を見込み客に認知してもらうのが難しくなり、また競合に勝つこともできません。

資金計画は返済を意識した現実的な数値が必要

創業計画書の中の資金計画を作る場合には、まず、「自己資金がいくらあるのか?」を確定した上で作成するのがはじめの一歩となります。

事業資金は、「事業資金の総額 = 自己資金+借入額」という構成になるため、自己資金が不確定だと、いくら金融機関から借りればよいのか見込みが立ちません。

自己資金の額が大きければそれだけ大きな額の借入れがしやすくなりますが、自己資金の額が少ないと必要な創業経費の総額に不足することとなります。

また、審査においては、「その返済計画が妥当か?」ということが重視されます。

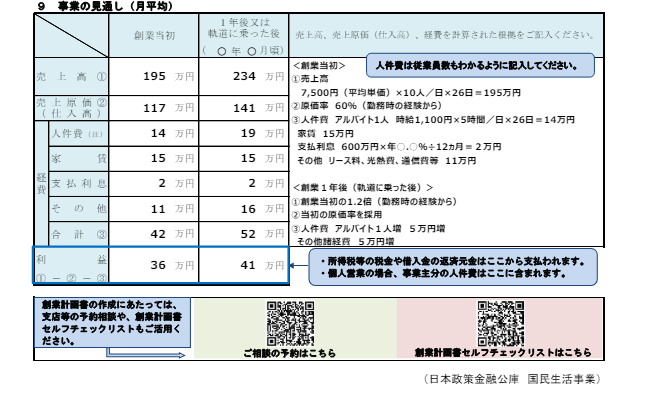

600万円の借入れを5年の期間で返済する計画の場合、1か月あたりの返済額は10万円+利息となります。そのため、これを返済するには「事業の利益と減価償却費」を合計したものが、この額以上となっていることが必要です。この場合の事業の利益と減価償却費を合計したものを「返済キャッシュフロー」といいます。

この返済キャッシュフローが問題なく生み出せる計画となっているかどうかが、資金計画における最大のポイントとなるため、その内容が金融機関を納得させられるものであることが求められます。

家賃や光熱費、人件費などのランニングコストは比較的簡単に計算できますが、売上見込みの計算は、集客見込み数なども含めて開業前の段階では数値化することは簡単ではありません。

そのため、上にある記入例の項目8のように項目ごとに数値を入れていき、一日の売上高をできるだけ具体的にイメージするようにしましょう。季節や曜日、時間などによってもばらつきが見込まれる場合は、その辺も考慮しながら年間売り上げをイメージするのもいいかもしれません。

ポイント②動機は過大に書かない

創業計画書では、必ず「創業の動機」について書く必要がありますが、その際にあまり力のこもった、思い入れの強い文章を書く必要はありません。公庫が確認したいのはあなたの意気込みではなく、なぜ事業を始めることになったのかという事実だからです。

この箇所については、大風呂敷を広げたような内容にするのではなく、創業のきっかけとなった経緯を中心にまとめた方がよいといえます。

ポイント③事業経験は重視される

今回の事業を始めるにあたり、どの程度の事業経験があるかは、審査における重要なポイントとなります。以前は、この経験年数について「7年以上」を目安としていましたが、その後徐々に引き下げられ、現在では明確な年数は条件となっていません。

とはいえまったく経験がない、もしくは、極端に少ない場合は、審査でも不利となります。

この点について不利なく審査を受けるには、できれば3年以上の事業経験があった方が望ましいといえます。仮に3年以上の事業経験がない場合、これまでの経験が新しい事業にどう活かされるかを説明します。

また、事業経験を書く際には、それまでに行った作業だけを書くのではなく、具体的なその内容やそれが今後の事業にどのように生かせるかにも配慮して書くと、評価されやすくなります。

例

日本料理の老舗である〇〇にて、入社当初の2年間については食材の下処理や盛り付けなどを行っていましたが、その後の2年間は焼き物と刺身の切り付けを担当し、さらに食材の発注なども行ったため仕入れルートの開拓ができました。また、帳簿の記入や社員の採用にも携わったことから、開業においても、その経験を十分に生かせるものと考えています。

ポイント④わかりやすい表現と一貫性ある内容を心がける

融資担当者はその事業に詳しいわけではありません。創業計画書を作成する必要がある場合には、ビジネスの内容を中学生でも理解できるように記載することがポイントとなります。

- できるだけ専門用語は使わない。もし使う場合には、注釈を入れる。

- 数字については結果だけでなく、誰もが理解できるような計算式や根拠を入れ

- 誤字脱字がないか、前後の文脈に問題がないかに注意する。

- 複雑な内容やプランについては、表や図形、写真などを入れる。

とくに、創業計画書の本文の記載と資金計画における数字については間違いが生じやすいため、念を入れた確認が必要です。

完成した計画については、できるだけ第三者にも見てもらい、意見を聞くようにすると思い込みによる間違いをなくすことができます。

返済不要な資金調達方法も併用してみる価値あり

創業時の資金調達方法は、融資だけに限りません。返済不要の補助金などを利用すれば、さらに資金繰りを楽にすることができます。個人事業主でも利用できる返済不要な資金調達方法を紹介します。

補助金・助成金

補助金や助成金は、いずれも国や地方自治体が一定の企業に対し、事業を行うために必要となる費用の一部を補助するものです。

厚生労働省が行う助成金については、必要な要件を満たせば誰でも受給できるのに対して、補助金は審査制のため申請しても受給できないこともあります。

小規模事業者持続化補助金などの少額で比較的ハードルの低い補助金は、申請にかかる手間も少なくて済むため、トライしてみることをおすすめします。

そのほか各自治体で行っている補助金等も数多くあるので、「自治体名+補助金」といったキーワードで検索し、チェックするようにしましょう。

クラウドファンディング

クラウドファンディングにはいくつかの形式がありますが、もっとも一般的なのが、資金を出して商品やサービスを利用してもらう「購入型」です。

この方法による資金調達には集められる金額があまり多くなく、実施してみないといくらの調達ができるのかわからないというリスクがありますが、一方で、「事業開始の早い時期に、資金や見込み客を集めることができる」、「投資家への利息の支払いなどが不要」といった特徴があります。

また、少額で実施できることから、話題づくりや、テストマーケティングの手法として利用することもできます。

生命保険の契約者貸付・手持ち資産の現金化

契約者貸付とは、加入している生命保険の解約返戻金を担保に、その6割〜8割の資金を契約者に貸し付ける制度です。保険を解約しても解約返却金を手に入れることはできますが、この場合には病気やケガをしたときに保障を受けられなくなってしまいます。

これに対し解約返戻金の貸付は、比較的低利ですぐに利用でき、保険を解約しなくても借入れができるため、急場の資金不足に活用することかできます。

また、手元に不要な資産がある場合には、売却して現金化できないかも検討しましょう。

融資獲得に向けた創業計画書を作成しよう

個人事業の創業者でも正しい手続きをすれば融資により資金を獲得することができますが、その際に重要となるのが創業計画書です。

創業計画書では、決められた項目について記載するというだけでなく、ポイントを押さえた伝わりやすい文章を書くということも重要となります。

また、融資以外にも補助金やクラウドファンディングなどを併用すれば、さらに希望額の調達がしやすくなります。

ドリームゲートでは、はじめての方でもわかりやすく、簡単なブラウザ上の操作で創業計画書ができ、エクセルでダウンロード可能なツールを用意していますので、ぜひ、ご活用ください。

8万人が利用した事業計画書作成ツール

ブラウザ上の操作で事業計画を作成、創業計画書もエクセルでダウンロード可能

元日本政策金融公庫の融資課長として5000名以上の起業家を支援した上野アドバイザー。現在は、資金調達の専門家として活躍されております。融資を検討されている方はぜひご相談ください。

著書「事業計画書は1枚にまとめなさい」「起業は1冊のノートから始めなさい」など。

プロフィールを見る>>